寄付によって節税できることは知られていますが、実際どれくらい節税できるのかを知っている方は少ないのではないでしょうか。

結論、個人・法人共に大きな節税効果を得ることができます。個人であれば所得税や住民税、法人であれば法人税を大幅に削減できます。

本記事では、寄付によりどのくらい節税につながるかを、個人と法人それぞれのケースにてシミュレーションを基に解説します。

さらに、寄付をした後の確定申告の流れや注意点も説明しますので、寄付をして節税を考えている方は、ぜひ最後までご覧ください。

※税金に関する詳細については、最寄りの税務署でご確認ください。

個人・法人ともに寄付すると節税効果がある

寄付をした際の節税効果は、個人・法人のどちらにもあります。

- 個人が寄付をした場合の節税効果:寄付金控除もしくは税額控除を受けられる

- 法人が寄付をした場合の節税効果:損金算入ができる

実際に個人、法人ともにシミュレーションを基にどれくらいの節税効果があるか説明します。

ちなみに、相続財産を寄付した時も節税につながります。

相続財産の寄付ついてさらに詳しく知りたい方は、以下の記事を参考にしてください。

個人が寄付した場合の節税効果

個人が寄付を行うと、所得税や住民税が節税できます。

実際どのくらいの節税効果があるのかイメージしていただくために、以下の条件でシミュレーションしてみます。

(シミュレーション条件)

| ・年収:400万円 ・寄付金額:5万円 ・所得税率:5% ・寄付先:認定NPO法人 |

年収は全年齢の平均が約400万円であるため、今回は400万円と仮定します。

上記でシミュレーションすると、寄付金控除を受けた場合の節税額は9,600円、税額控除を受けた場合の節税額は19,200円です。

寄付金控除を受ける場合

寄付金控除とは、所得から寄付金額を控除する制度です。これにより、所得税の計算対象となる課税所得が減るため、節税効果があります。

仮に認定NPO法人に5万円を寄付し、寄付金控除を受ける場合の計算式は、以下の通りです。

■寄付金控除による控除額

| 年間の寄付金額ー2,000円=48,000円 |

この48,000円が課税所得から控除されます。そして、年収400万円の所得税率を5%とすると、実質2,400円の節税効果があります。

■実際の節税額

| 48,000円×5%=2,400円 |

寄付金控除を受けた場合、今回のシミュレーションでは、5万円の寄付で2,400円の節税効果があります。

税額控除を受ける場合

税額控除とは、最終的に納める税金から控除額を直接差し引く制度で寄付金控除に比べ節税効果が大きいです。

計算式は、以下の通りです。

■寄付で税額控除を選んだ場合の控除額

| 「(年間の寄付金の合計額-2,000円)×40%」(政党への寄付は30%) |

仮に5万円を寄付した場合、控除額を計算すると以下になります。

■実際の控除額

| (50,000円ー2,000円)×40%=19,200円 |

上記の式により、19,200円が税額から控除されます。

年収400万円で5万円の寄付を行った場合、税額控除では19,200円、寄付金控除では2,400円となるため、税額控除の方が節税効果が大きいといえます。

ちなみに、個人事業主でも同じことがいえるので、詳しく知りたい方は以下の記事をを参照してください。

ふるさと納税も寄付金控除が受けられる

2008年にスタートしたふるさと納税でも、寄付金控除が受けられます。

ふるさと納税では寄付金額分の所得税が減るため、所得税を元にして計算される住民税も減ります。

ただし、控除上限額は年収や世帯などの条件により異なるため、各ふるさと納税サイトでシミュレーションを行うことが重要です。

各サイトでは、数値を入れるだけで簡単に控除額を計算できるシミュレーションが用意されています。

さらに、寄付した自治体から返礼品を受け取ることができるので、非常にお得な制度です。

法人が寄付した場合の節税効果

寄付による節税効果は個人ばかりではなく、法人にもあります。

こちらでも条件を設定し、いくら節税できるのかシミュレーションします。

なお、法人の寄付については、下記の記事で解説しているので詳しく知りたい方はご覧ください。

法人税が節税できる

以下の条件で、法人が認定NPO法人に100万円寄付をすると、法人税を21万100円節税できます。どのような仕組みなのか、実際に計算してみます。

(シミュレーション条件)

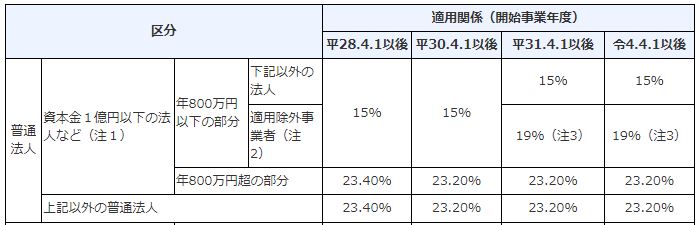

| ・法人の区分:普通法人で適用事業者 ・法人の資本金:500万円 ・法人の所得:3,000万円 ・寄付金額:100万円 ・寄付先:認定NPO法人 ・法人税率:21.01% |

上記の場合、法人税率は21.01%となるので、寄付金額の100万円をかけると21万100円税金が安くなります。実際に1つずつ計算していきましょう。

まず、認定NPO法人への寄付の損金算入限度額は以下の通りです。

| (500万×0.375%)+(3,000万×6.25%)×0.5=187万5000円 |

つまり、100万円を寄付した場合、全額を損金算入できます。

また、法人税率は、法人の所得800円以下の部分には15%、800万円を超えた部分には23.2%が適用されるため、法人の所得3,000万円に対する法人税額は、630万4,000円です。

参照:国税庁

| (800万×15%)+(2,200万×23.2%)=630万4,000円 |

法人税額は所得3,000万円に対して630万4,000円と分かったため、実際の法人税率を計算すると、税率は21.01%です。

| 630万4,000円÷3,000万円×100=21.01% |

よって、100万円を寄付した場合の節税効果は、法人税率をかけて、21万100円の節税と分かります。

企業版ふるさと納税も税制優遇がある

企業版ふるさと納税を利用すると、寄付金額に対して最大約90%の控除を受けることが可能です。

ただし、寄付の限度額があったり、自治体からの返礼品がなかったりなどの注意点があるため、あらかじめ確認してから寄付を行ってください。

企業版ふるさと納税に関しては、以下の記事で詳しく解説しています。

寄付から確定申告までの流れ

個人の場合、寄付から確定申告を行うまでの流れは、以下の4ステップと簡単です。

- 寄付金額の上限を知る

- 節税につながる法人のサイトから寄付

- 寄附受領証明書の受取と保管

- 確定申告

寄付金額の上限は、総所得の40%です。ここから無理のない範囲で寄付金額を決定しましょう。

また、寄付先から送られてくる寄附受領証明書は確定申告時に必ず必要となるので、忘れずに保管してください。

その後、翌年の2月16日〜3月15日までに、確定申告を行います。

確定申告はオンラインで簡単にできるようになっています。手順を簡単に説明すると、以下の通りです。

(寄付金控除を確定申告する手順)

| 1.e-taxの確定申告書等作成コーナーの「作成開始」をクリック 2.「所得控除の入力」で寄付金控除の右にある「入力する」をクリック 3.寄付金の種類を「認定NPO法人等に対する寄付金」を選択して、該当のものを選ぶ 4.寄付金の金額、寄付先の所在地、名称などを項目にそって入力 |

寄付に関する確定申告はたった4ステップで終わるので、難しくありません。

寄付金は適切に使われているかは活動報告や会計報告を確認しよう

寄付金が適切に使われているかは、寄付をした団体から送られてくる活動報告で確認できます。また、団体によっては、サイト上の会計報告で確認可能です。

寄付金の用途が不明確なのが不安な場合、寄付金の使い道を指定できる団体に寄付するのも一つの方法です。

節税につながる代表的な寄付の種類

寄付を行い、節税につながる団体のうち、代表例が4種類あります。

- 国や地方公共団体への寄付

- 認定NPO法人への寄付

- 指定寄付金の要件を満たす寄付

- その他

最後に紹介するその他の団体以外は、個人・法人どちらにも節税効果があります。それぞれ詳しく解説していきます。

国や地方公共団体への寄付

災害時の寄付や日本赤十字社への寄付などは、国や地方公共団体への寄付として扱われ、個人・法人ともに節税になります。

地方公共団体とは、各都道府県や市区町村を総括する行政団体です。

これらの団体の公式サイトには寄付先の法人一覧表があるため、節税につながる寄付先なのかをチェックできます。

認定NPO法人への寄付

認定NPO法人への寄付は、節税になります。特定寄付金という扱いになり、所得控除もしくは税額控除を選択可能です。

また、認定NPO法人は厳しい基準を通った団体なので、安心して寄付できます。

認定NPO法人について詳しく知りたい方は、下記の記事をご覧ください。

指定寄付金の要件を満たす寄付

指定寄付金とは、赤い羽根共同募金や日本赤十字社などへの寄付のうち、財務大臣が指定した寄付で個人・法人のどちらにも節税効果があります。

対象団体の公式サイトで発表があるほか、各団体に問い合わせることで確認ができます。

その他にも寄付すると節税につながる団体はある

身近なところで、町内会や神社仏閣、宗教法人などへの寄付が該当します。これらは法人の寄付であれば、損金算入できるため節税となります。

節税しつつ活動を支援できるジャンル

寄付によって活動を支援できるジャンルは、次のとおりです。

- 子育て世代支援

- 子でもの問題解決を支援

- 難民の活動を支援

他にもたくさんのジャンルがありますが、一例として上記の3つのジャンルをご紹介します。

子育て世代支援

家庭環境が円満ではなく、子育てが困難に感じる世帯に向けた支援ができます。

例えば、living in peaceでは、児童福祉施設や子ども食堂の普及といった活動をしています

親元の違いにより、子どもたちの可能性が狭められないよう活動しており、子育て世代支援の他に難民支援や発展途上国の貧困層への支援も行っているのです。

子どもの問題解決を支援

いじめや不登校など、子どもたちを取り巻く環境改善のための支援が可能です。

例えば、3keysでは子ども達の現状を伝え、性被害や虐待から子ども達を守る活動をしています。

事業内容は子どもに特化したものが多く、子どものために寄付金が使われています。

難民の活動を支援

日本国内のみならず、寄付で海外の難民活動を支援することが可能です。

例えば、AAR JAPANでは、紛争や災害で祖国をおわれた難民の支援や感染症対策、障害者支援をメインに活動しています。

特に、災害による被災地支援では、国内外問わず活動内容が報告されています。

節税につながる寄付の注意点

節税につながる寄付の注意点は、下記の通りです。

- 寄付金控除のある団体に寄付をする

- 確定申告を忘れずに行う

寄付した分をしっかり節税につなげるためにも、確認しましょう。

寄付金控除のある団体に寄付をする

節税するためには、寄付控除が適用できる団体への寄付が必要です。そうでないと、いくら寄付しても節税になりません。

例えば、国や地方公共団体、認定NPO法人、指定寄付金の要件を満たす団体などです。

また、法人では、町内会や神社仏閣などへの寄付も、損金算入によって節税が可能です。

確定申告を忘れずに行う

寄付を行っても、確定申告を忘れてしまうと節税できません。サラリーマンの方で税金を源泉徴収されている方でも、確定申告が必要です。

確定申告は、寄付を行った翌年の2月16日〜3月15日までが期限なので忘れずに行いましょう。

寄付をして活動を支援しつつ節税しよう!

寄付を行うことは、個人・法人共に節税効果があります。

ただし、寄付を行った翌年の2月16日〜3月15日までに確定申告しないと、実際に節税されないので注意してください。

まずは少額でも寄付をしてみて、社会貢献活動を支援しつつ、税金も安く抑えましょう。