社会貢献を目的に、認定NPO法人への寄付を考えていないでしょうか。公益性が高いと認められた認定NPO法人への寄付は、たしかに社会貢献につながります。

加えて、認定NPO法人へ寄付するメリットは、社会貢献だけではなく、個人・法人のどちらも節税につながるのです。

本記事では、認定NPO法人へ寄付するメリットを個人・法人ごとに解説します。さらに、実際の節税額のシミュレーションや確定申告に必要なもの、手続きなども説明するので、ぜひ参考にしてください。

本記事を読めば、認定NPO法人へ寄付するメリットが分かります。

認定NPO法人への寄付を通して、社会貢献しつつ節税の恩恵もぜひ受けてください。

※税金に関する詳細は最寄りの税務署でご確認ください。

個人が認定NPO法人に寄付するメリットは多くの税制優遇を受けられること

個人が認定NPO法人へ寄付する最大のメリットは、様々な形で税制優遇を受けられることです。具体的には、下記のような税制優遇が受けられます。

- 所得控除か税額控除を選んで所得税を安くできる

- 指定の寄付先では住民税の控除も受けられる

- 相続財産を寄付した場合は寄付金額分が相続税の課税対象にならない

個人が認定NPO法人へ寄付した時の節税メリットを詳しく知っておけば、納める税金を少なくできるのです。

それぞれの税制優遇を詳しく説明します。

所得控除か税額控除を選んで所得税を安くできる

個人が認定NPO法人に寄付した場合、寄付金控除を受けて所得控除を受けるか、税額控除を受けるか選んで節税できます。

ちなみに、e-taxから確定申告すると、所得税が安くなる方を自動的に選択してくれるため非常に便利でおすすめです。紙で確定申告する場合は、所得控除を受けるか税額控除を受けるか自分で選べます。

寄付金控除とは、国や地方公共団体、指定の団体などに寄付した際に受けられる所得控除のことです。

| 納税者が国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合には、所得控除を受けることができます。これを寄附金控除といいます。 |

引用元:国税庁 「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

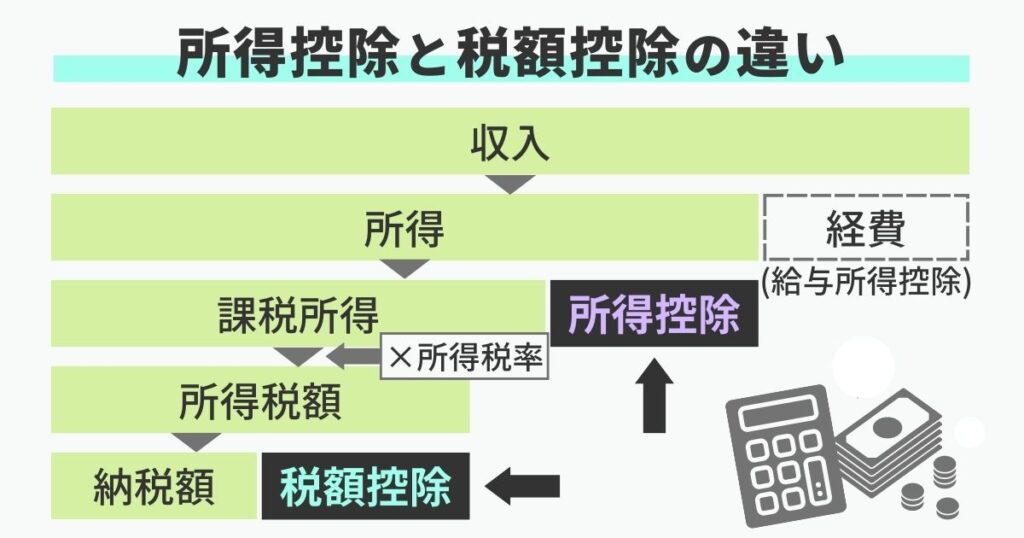

また、所得控除と税額控除の違いを分かりやすく表すと、下記のとおりです。

(所得控除と税額控除の違い)

- 所得控除:課税対象となる所得を減らすもの。

- 税額控除:最終的な税額から差し引くもの。

控除額の計算方法は、所得控除と税額控除で異なります。詳しい計算式は下記を参考にしてください。

(個人による認定NPO法人への寄付の所得控除の計算式)

| 寄付金の合計額ー2,000円 |

参照:内閣府

※寄付金の合計額は、総所得金額の40%が限度額

(個人による認定NPO法人への寄付の税額控除の計算式)

| (寄付金の合計額ー2,000円)×40% |

参照:内閣府

※寄付金の合計額は、総所得金額の40%が限度額

※税額控除額は、所属税額の25%が限度額

所得控除と税額控除のどちらを選んでも、所得税の節税メリットはあるので安心してください。とはいえ、実際に認定NPO法人へ寄付して、所得控除と税額控除のどちらを選ぶべきか迷う人はいるでしょう。

大半の人は税額控除を選ぶと有利

認定NPO法人へ寄付したら、大半の人は税額控除を選んだ方が節税額が大きくて有利です。なぜなら所得税率40%(目安年収3,000万円前後)を上回らない限り、税額控除の方が実際の節税額が大きくなるからです。

所得控除を選んだ場合、控除以降の課税所得に対して所得税率が乗じられるため、実際に抑えられる税額は『(寄付金額ー2,000円)×所得税率』となります。

一方、税額控除を選んだ場合は、計算式通りの『(寄付金の合計額ー2,000円)×40%』が節税額です。

実際に下記の前提条件で、シミュレーションしてみましょう。

(前提条件)

- 所得税率:33%

- 寄付金額:10万円

すると、所得控除を選んだ場合、節税額は32,340円です。一方、税額控除を選んだ場合は、節税額は39,200円となります。つまり、税額控除を選んだ方が、6,860円も節税額が大きくなるのです。

下記が計算式となります。

(所得控除を選んだ場合の計算式)

| (寄付金額10万円ー2,000円)×所得税率33%=節税額32,340円 |

(税額控除を選んだ場合の計算式)

| (寄付金額10万円ー2,000円)×40%=節税額39,200円 |

所得税率33%となる人でさえ年収目安1,500万円前後ですので、大半の人は所得税率40%を超えません。そのため認定NPO法人へ寄付したら、税額控除を選んだ方が有利です。

指定の寄付先では住民税の控除も受けられる

都道府県または市区町村が条例で指定した認定NPO法人への寄付金は、個人住民税の税額控除の対象です。先述した所得税に対する所得控除や税額控除とも併用できるので、節税効果が高いといえます。

| 都道府県と市町村双方が寄附金として指定した場合は、所得税のほか住民税も 10% 税額控除できる |

引用:内閣府 「個人が認定・特例認定NPO法人に寄附した場合」

条例で指定されている認定NPO法人かどうかは、各自治体の公式サイトを確認してください。例えば、神奈川県や東京都の公式サイトでは、条例で指定されている認定NPO法人の一覧が分かります。

- 神奈川県:神奈川県指定特定非営利活動法人(県指定NPO法人)一覧

- 東京都:認定NPO法人一覧

上記のように、各自治体が条例で指定している認定NPO法人をまとめている場合が多いので、公式サイトを1度調べてみましょう。もし調べてもなければ、自治体の窓口へ問い合わせてみてください。

また、住民税の具体的な税額控除額の計算式は、下記のとおりです。

(条例で指定された認定NPO法人への寄付の住民税額控除の計算式)

| (寄付金の合計額ー2,000円)×10% |

参照:内閣府

※寄付金の合計額は、総所得金額の30%が限度額

※都道府県と市区町村の双方が指定している場合は10%。都道府県が指定している場合は4%。市区町村が指定している場合は6%。

一定の認定NPO法人では、所得税だけでなく住民税も安くできます。

相続財産を寄付した場合は寄付金額分が相続税の課税対象にならない

相続財産を認定NPO法人に寄付した場合、寄付金額分は相続税の課税対象になりません。よって相続税の課税対象額が減り、納める相続税額を抑えることができます。

さらに、この寄付金は寄付金控除の対象になるので、先述した所得税や住民税の節税にも活用可能です。ただし、下記の2点に注意してください。

- 相続税の申告期限までに寄付する

- 寄付日から2年以内に寄付先が認定NPO法人でなくなると適用されない

認定NPO法人への寄付は、相続税の対策にもなるのです。

法人が認定NPO法人に寄付するメリットは別枠で損金算入できて法人税が安くなること

法人が認定NPO法人へ寄付する大きなメリットは、寄付金額が別枠で損金算入でき、法人税の節税になる点です。

通常の寄付では、損金算入限度額という名称で損金の限度額が決められています。しかし、認定NPO法人への寄付には、別で特別損金算入限度額が設けられているのです。つまり、認定NPO法人へ寄付した分、寄付金による損金算入限度額が増えます。

損金算入すると、法人税の計算に使われる課税対象額が減り、法人税額が減るわけです。さらに、寄付金額が特別損金算入限度額を超えてしまったとしても、その分は通常の損金算入限度額の範囲内で算入が認められます。もし通常の損金算入限度額の枠が余っていれば、無駄なく寄付金を損金算入できます。

特別損金算入限度額の計算式は、下記のとおりです。

(法人による認定NPO法人への寄付の税額控除の計算式)

| ●資本がある法人:一般的な会社(期末資本金の額×0.375%+所得金額×6.25%)×1/2 ●資本がない法人:一般社団法人 など所得金額×6.25% |

※所得金額=当期純利益に税務調整をした額+寄付金の支出額

認定NPO法人への寄付は、法人にしても節税メリットがあります。

ちなみに、認定NPO法人に対して以外でも、法人が寄付を行うメリットはあるので、詳しくは下記の記事をご覧ください。

個人が認定NPO法人へ寄付した場合の節税額シミュレーション

実際に個人が認定NPO法人へ寄付した場合、どのくらいの節税額となるのでしょうか。下記の条件で、実際にシミュレーションしてみます。

(シミュレーション条件)

- 寄付金額:50,000円

- 寄付先:都道府県や市区町村が条例で指定した認定NPO法人

- 控除:税額控除を選択

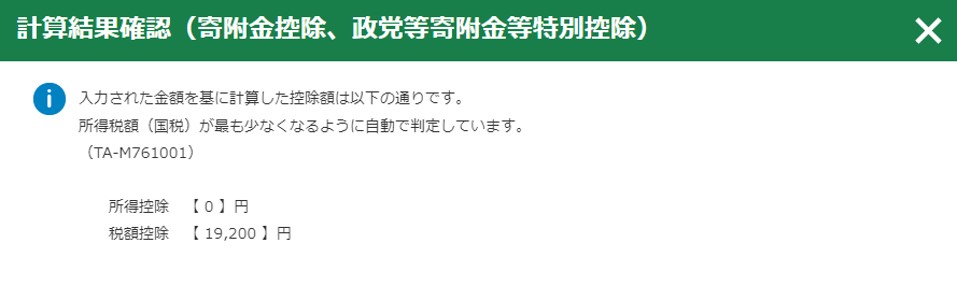

結果からいうと、所得税は19,200円、住民税は4,800円と合計24,000円の節税になります。計算式は、下記のとおりです。

(所得税の節税額の計算式)

| (寄付金額50,000円ー2,000円)×40%=19,200円 |

(住民税の節税額の計算式)

| (寄付金額50,000円ー2,000円)×10%=4,800円 |

50,000円の寄付で、およそ半額が節税されます。

法人が認定NPO法人へ寄付した場合の節税額シミュレーション

法人が認定NPO法人に寄付した場合、どの程度の節税効果があるのかシミュレーションしてみましょう。シミュレーション条件は、下記の通りです。

(シミュレーション条件)

- 寄付金額:50万円

- 寄付先:認定NPO法人

- 法人税率:23.2%

結果からいうと、11万6,000円の法人税の節税効果があります。法人による寄付金額は、そのまま特別損金算入されるため、寄付金額50万円×法人税率23.2%で11万6,000円が節税額です。

認定NPO法人への寄付を確定申告する手続きと必要なもの

認定NPO法人へ寄付したら、確定申告する必要があります。確定申告しなければ、税制優遇が受けられないので注意してください。

仮に会社員の個人で年末調整していたとしても、寄付金控除による所得控除や税額控除を受けるには、確定申告が必要です。また、すでに源泉徴収によって一定額の税金が差し引かれていて、収入が給料のみであれば、控除によって抑えられた税金分は手元に戻ってきます。

では寄付を行った際の確定申告に必要なものと手続きを説明しましょう。

寄付の内容が分かる所定の書類を用意

まずは寄付の内容が分かる所定の書類を用意しましょう。下記の通り、個人と法人で異なるので注意してください。

(確定申告前に用意する所定の書類)

- 個人:認定NPO法人等寄附金特別控除額の計算明細書 と寄付先からもらえる領収書

- 法人:寄附金の損金算入に関する明細書と寄付先からもらえる領収書

もし寄付先から領収書が発行されていなかったら、事前に寄付先に問い合わせましょう。

確定申告書に寄付内容を入力して提出

書類を用意したら、確定申告書に寄付内容を入力して提出しましょう。ここでは会社員の個人が認定NPO法人へ寄付して、税額控除を受ける場合の手順を紹介します。

具体的な手順は、下記のとおりです。手順は多いようにみえますが、難しいものはありません。

- e-taxの確定申告書等作成コーナーを開き、『作成開始』をクリック

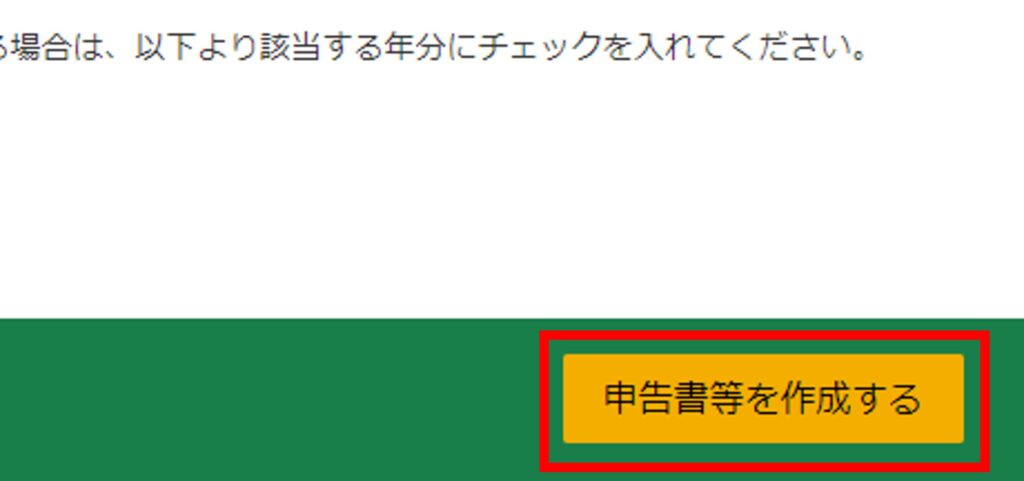

- 指定の方法でログインし、『申告書等を作成する』をクリック

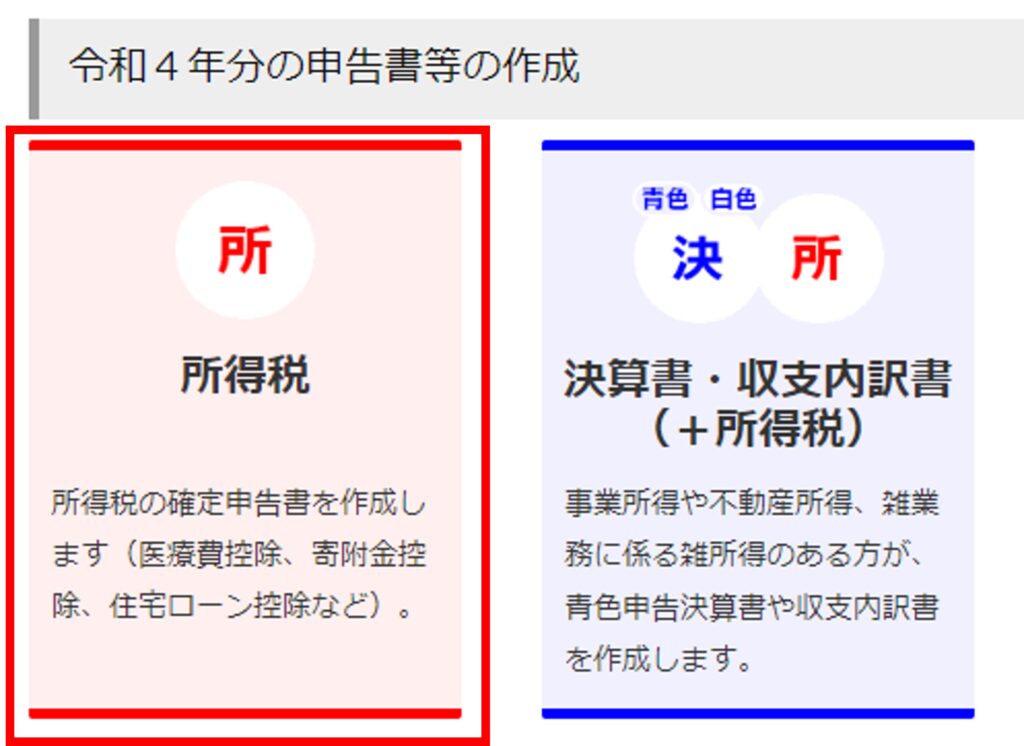

- 本年度の申告書等の作成から『所得税』をクリック

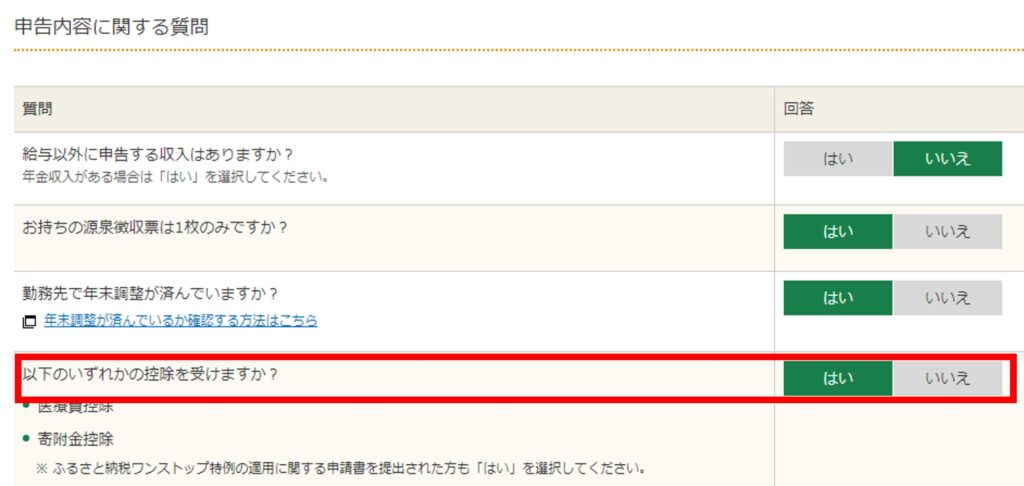

- 『次へ進む』をクリックし、質問内容に回答。『以下のいずれかの控除を受けますか?』は『はい』と答える

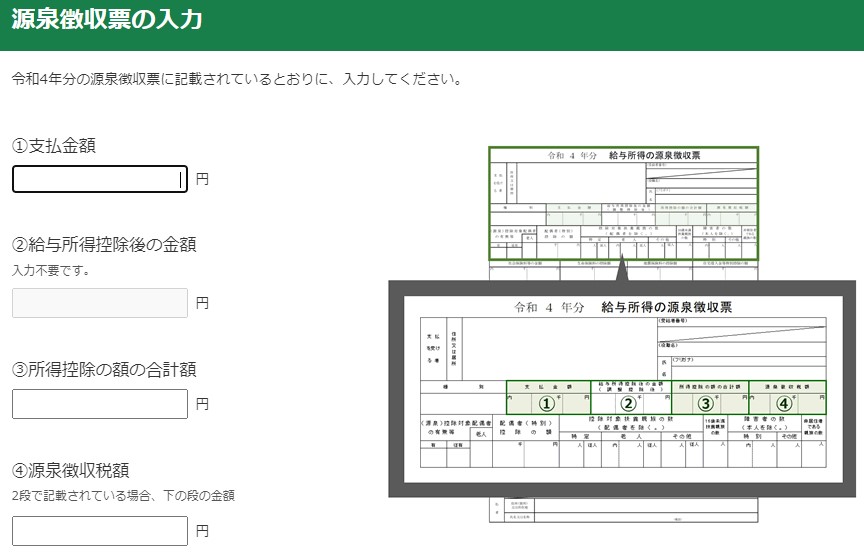

- 源泉徴収票の内容を入力

- 『所得控除の入力』のパートで寄付金控除の右にある『入力する』をクリック

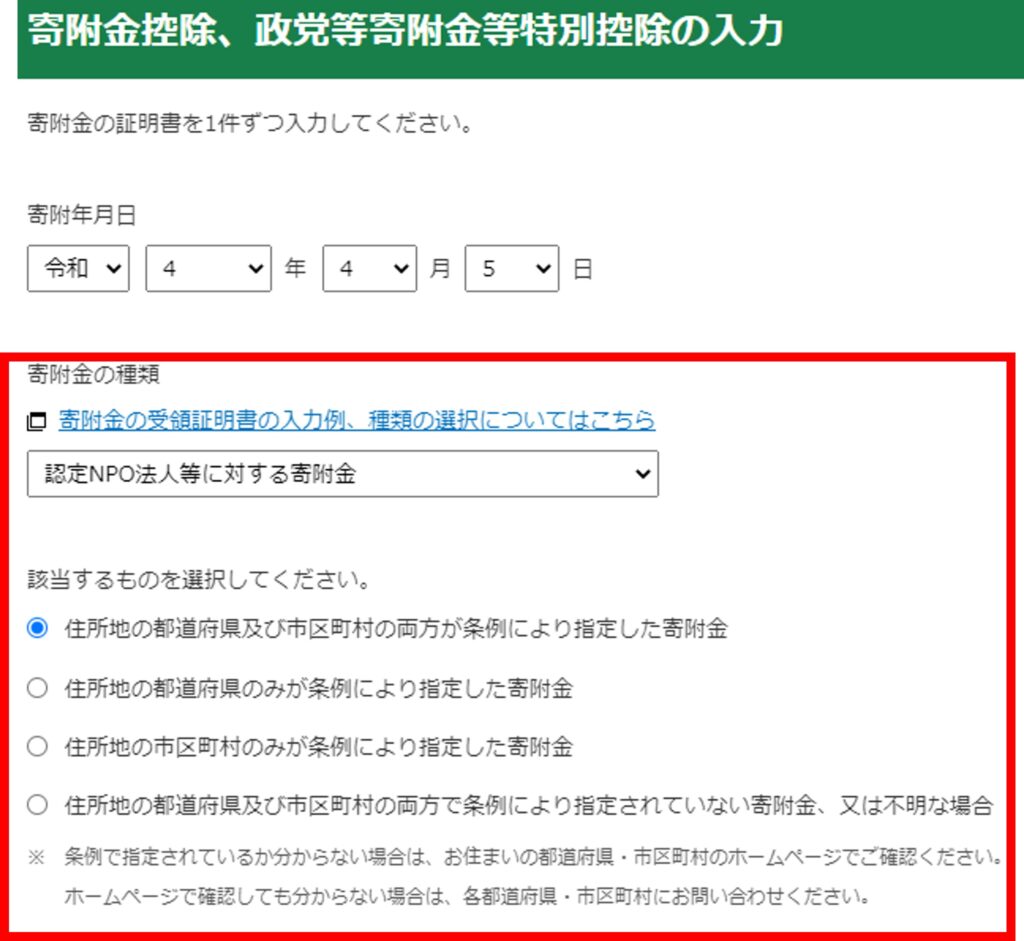

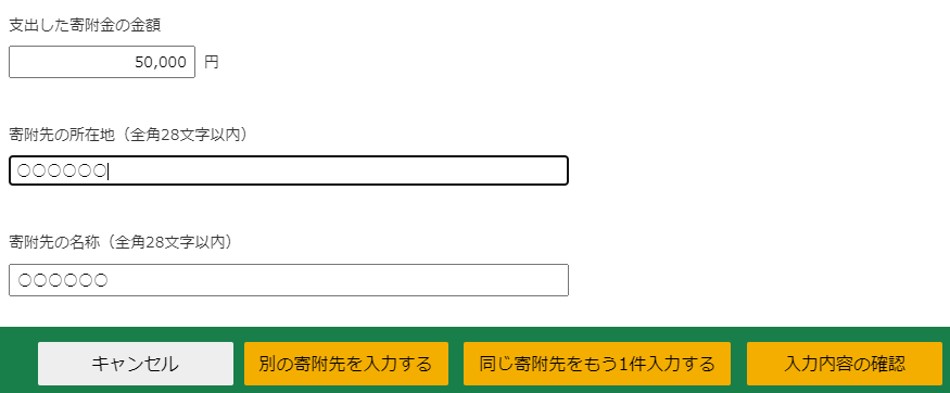

- 寄附金の種類を『認定NPO法人等に対する寄附金』を選択し、該当のものを選択

- 支出した寄附金の金額や寄付先の所在地、名称などを入力

- 所得税額ができるだけ少なくなるように所得控除か税額控除を自動で選んでくれる

それぞれの手順をスクリーンショットと共に、詳しく説明します。

まずはe-taxの確定申告書等作成コーナーを開き、『作成開始』をクリックしましょう。

次に指定の方法でログインして、『申告書等を作成する』をクリックします。

本年度の申告書等の作成から『所得税』をクリックしましょう。

そして、『次へ進む』をクリックして、申告内容に関する質問に回答してください。

質問回答を終えたら、源泉徴収票の内容を入力します。

その後、『所得控除の入力』のパートで寄付金控除の右にある『入力する』をクリックしましょう。

寄附金の種類を『認定NPO法人等に対する寄附金』を選択し、該当のものを選択してください。

同時に、寄付金の金額や寄付先の所在地、名称を入力します。

他に寄付先があれば、『別の寄附先を入力する』、同じ寄付先で別の寄付があれば、『同じ寄附先をもう1件入力する』を選択してください。

『入力内容の確認』をクリックすると、控除額の計算結果が表示されます。

所得控除と税額控除のどちらになるかについては、e-taxが自動で計算して所得税が安くなる方を選択してくれます。

認定NPO法人への寄付の確定申告は、そこまで難しい手順はありません。

認定NPO法人に寄付すれば社会貢献しつつ節税できる

認定NPO法人への寄付は、下記の通り個人・法人の両方にメリットがあります。

(個人が認定NPO法人へ寄付するメリット)

- 所得控除か税額控除を選んで所得税を安くできる

- 指定の寄付先では住民税の控除も受けられる

- 相続した財産を寄付した場合は寄付金額分が相続税の課税対象にならない

(法人が認定NPO法人へ寄付するメリット)

寄付金額が別枠で損金算入できる

認定NPO法人へ寄付したら、確定申告が必要なので、期日までに忘れずに対応しましょう。認定NPO法人へ寄付して、社会貢献しつつ税金を安く済ませてください。