企業版ふるさと納税の個人版は有名ですが、企業版を知らない人は多いのではないでしょうか。

企業版ふるさと納税の場合、寄付金額の最大90%が税制優遇されるため、法人税に対して大きな節税効果があります。ただし、返礼品がなかったり、寄付金額に上限・下限があったりと、利用前に知っておくべきことがあるのも事実です。

本記事では、企業版ふるさと納税はどのような制度なのか詳しく説明しつつ、メリットやデメリット、手続き方法を紹介しているので、ぜひ最後までご覧ください。

企業版ふるさと納税とは

企業版ふるさと納税とは、各自治体が行う地方創生の取組みに対して企業が寄付した際に、法人税の優遇をする制度です。2016年から制度が開始され、内容が徐々に変わりながら今に至ります。

例えば、2020年に法人税の税制優遇が、寄付金額に対して最大60%から最大90%にまで拡充されました。結果、現在では節税対策の1つとして活用する企業が増えています。

実際に企業版ふるさと納税の寄付実績は、年々右肩上がりです。

2020年時点で寄付金額は110億円を超え、2023年には4倍以上の459億円にまで拡大しています。寄付企業数も増加しており、2023年は7,680社となっています。

(企業版ふるさと納税の寄付実績)

| 西暦 | 2018年 | 2019年 | 2020年 | 2021年 | 2022年 | 2023年 |

| 寄付件数 | 1,359件 | 1,327件 | 2,249件 | 4,922件 | 8,390件 | 14,022件 |

| 寄付金額 | 34億7,500万円 | 33億8,000万円 | 110億1,100万円 | 225億7,500万円 | 341億700万円 | 459億9,900万円 |

| 寄付企業数 | 1,138社 | 1,117社 | 1,640社 | 3,098社 | 4,663社 | 7,680社 |

参照:内閣府

このように企業版ふるさと納税を活用する企業は、着実に多くなってきています。また、企業版ふるさと納税には『人材派遣型』という特殊な寄付方法や制度の期限などがあるため、もう少し詳しく説明します。

企業版ふるさと納税には人材派遣型の寄付方法がある

引用:内閣官房・内閣府 総合サイト「企業版ふるさと納税」

企業版ふるさと納税では、2020年から「人材派遣型」という変わった寄付方法ができるようになりました。

人材派遣型の寄付とは、専門知識を持った人を自治体へ派遣することで、人件費を含めた寄付金額の最大90%を節税できる制度です。

企業側からすると、節税効果に加えて、人材育成や自治体との関係構築につながるメリットがあります。一方、自治体側は人材の確保や専門知識の活用ができて、地方創生のプロジェクトを促進できるのです。

企業版ふるさと納税なら、金銭的な寄付だけでなく、人材の寄付をして、より深く自治体とつながれます。

期限は令和7年3月まで(2025年)まで

現在、企業版ふるさと納税の税制優遇は、2024年までが期限と定められていましたが、令和7年3月まで再延長されました。

引用:内閣官房・内閣府総合サイト 「企業版ふるさと納税の拡充・延長」

2025年4月以降は税制優遇の内容が悪くなってしまうかもしれないので、注意してください。

3つのメリット

企業版ふるさと納税の主なメリットは、下記の3つです。

- 寄付金額に対して最大90%の税制優遇が受けられる

- 地方自治体とのつながりを作れる

- 社会貢献活動のPRにつながる

それぞれ説明します。

1.寄付金額に対して最大90%の税制優遇が受けられる

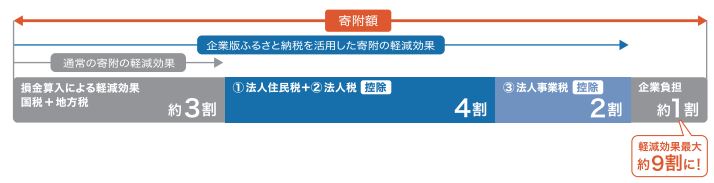

企業版ふるさと納税を利用して自治体に寄付すると、寄付金額の最大90%に対して、税金の軽減効果があります。

最大90%の内訳は、寄付金額に対して30%が通常の損金算入、40%が法人住民税の税額控除、20%が法人事業税の税額控除です。言い換えると、企業側は実質10%の負担で、自治体へ寄付できます。

引用:内閣官房・内閣府 総合サイト「企業版ふるさと納税」

もし法人住民税の税額控除額が寄付金額の4割に達しない場合でも、残額を法人税から税額控除できます。企業版ふるさと納税を利用すれば、寄付金額の大半を節税に活用できるのです。

2.自治体とのつながりを作れる

企業版ふるさと納税を通して、自治体とつながりを作れる点も魅力です。

自治体とつながりを持つことで、自社の事業に関して相談したり、新たなプロジェクトが生まれたりと良い機会に恵まれる可能性があります。

利用した企業の声に、下記のようなものがありました。

| 寄附を通じて、自社が利用する原材料の生産を促進する事業を推進することで、結果的に自社の原材料確保につながりました。 |

| 寄附を契機に、地方公共団体と日頃からのコミュニケーションが生まれ、自社の事業に関する相談などをしやすくなりました。 |

引用:内閣府 「企業版ふるさと納税(地方創生応援税制)について」

自治体の取組みを支援して関係性を作ることで、結果的に自社事業の拡大につなげられるかもしれません。

3.社会貢献活動のPRにつながる

企業版ふるさと納税を利用すれば、社会貢献活動のPRになるため、自社のイメージアップにつながります。

自治体に寄付をすると、ホームページや広報誌などに企業名を掲載してもらえる場合が多いです。結果、社会貢献活動に積極的な企業として、信用力の向上が期待できます。

節税対策だけでなく、今後の取引先との関係構築にも活用できる制度です。

5つのデメリットと注意点

企業版ふるさと納税の主なデメリット・注意点は、下記の5つです。

- 税金の軽減効果には上限がある

- 寄付金額の下限は10万円

- 返礼品はもらえない

- 決算期の末日までに寄付の決済をしておく必要がある

- すべての自治体に寄付できるわけではない

それぞれ説明します。

1.税金の軽減効果には上限がある

企業版ふるさと納税で得られる税金の軽減効果には、各税目ごとに上限があります。具体的には、下記の通りです。

| 税目 | 上限 ※いずれか小さい方 |

|---|---|

| 法人住民税 | 寄付額の40% |

| 法人住民税法人税割額の20% | |

| 法人税 | 寄付金額の10% |

| 法人税額の5% | |

| 法人住民税で40%に達しない場合、その残額 | |

| 法人税事業税 | 寄付金額の20% |

| 法人事業税額の20% |

参照:内閣府寄付金額の上限をしっかり把握して、最大限の寄付をしましょう。

2.寄付金額の下限は10万円

企業版ふるさと納税の場合、寄付金額の下限は10万円と決まっています。

| 1回当たり10万円以上の寄附が対象となります。 |

引用:内閣府 「企業版ふるさと納税」

最低10万円以上の寄付をする余裕がある状態で、企業版ふるさと納税の利用を検討しましょう。

3.返礼品はもらえない

企業版ふるさと納税を利用して自治体に寄付しても、返礼品はもらえません。返礼品は制度上で禁止されています。

| 寄附企業への経済的な見返りは禁止 |

引用:内閣府 「企業版ふるさと納税」

返礼品がもらえるのは、個人版ふるさと納税のみです。

4.決算期の末日までに寄付の決済をしておく必要がある

寄付をする際は、決算期の末日までに決済をしましょう。

決済が翌事業年度になった場合、寄付金の計上が翌年度になってしまうためです。

5.すべての自治体に寄付できるわけではない

企業版ふるさと納税では、すべての自治体に寄付できるわけではないので注意してください。

寄付できる自治体は、企業版ふるさと納税ポータルサイトで検索できます。

引用:内閣官房・内閣府総合サイト 「企業版ふるさと納税ポータルサイト」

地域や事業分野別、キーワードでの検索が可能です。

あらかじめ寄付先の自治体をチェックしておきましょう。

企業版ふるさと納税と個人版ふるさと納税の4つの違い

一般的に有名な個人版ふるさと納税と企業版ふるさと納税は、どのような点が異なっているのでしょうか。下記の表で、主に異なる点をまとめました。

(企業版ふるさと納税と個人版ふるさと納税との比較表)

| ふるさと納税 | 企業版 | 個人版 |

|---|---|---|

| 自己負担額 | 最小で寄付額の10% | 2,000円 |

| 返礼品 | なし | あり |

| 寄付金額の下限 | 10万円 | なし |

| 寄付先 | 本社がある自治体以外 | 全国の自治体 |

それぞれ項目ごとに説明します。

1.自己負担額の違い

企業版ふるさと納税における自己負担額は、最小で寄付金額の10%です。

一方、個人版ふるさと納税の場合、一律2,000円と決まっています。

寄付金額が多くなるにつれて、企業版ふるさと納税は自己負担額が大きくなる仕組みです。

2.返礼品の有無

企業版ふるさと納税は制度上で返礼品が禁止されており、自治体から返礼品は受け取れません。

一方、個人版ふるさと納税では、自治体の特産品や日用品など様々な返礼品が用意されています。

3.寄付金額の下限額の違い

企業版ふるさと納税で納められる寄付金額の下限は、10万円です。

一方、個人版ふるさと納税の場合、寄付金額の下限はありません。

少なくとも10万円以上の寄付を検討してから、企業版ふるさと納税の利用を考えましょう。

4.寄付先の制限

企業版ふるさと納税の場合、自社の本社がある自治体には寄付できません。

一方、個人版ふるさと納税は、日本全国の地方自治体に寄付できます。

会社にとっての地元を支援することはできないので、注意してください。

企業版ふるさと納税の手続きの流れ

実際に企業版ふるさと納税を行う場合、下記の流れで手続きを進めます。

- 自治体から寄付申出書を取得して記入の上、提出する

- 自治体より納付書を受け取った後、寄付金を納付する

- 自治体から寄付金の受領書が送付される

- 受領証を添付し、確定申告を行う

寄付申出書は、各自治体の公式ホームページ内から取得できます。また、寄付金の受領書は確定申告時に必要な書類なので、必ず保管しましょう。

企業版ふるさと納税についてよくある質問に回答

企業版ふるさと納税に関して、よくある質問に回答します。気になる質問があれば、ぜひ参考にしてください。

企業版ふるさと納税をすると誰がどう得するの?

企業版ふるさと納税で関わる団体とそれぞれにとってのメリットをまとめると、下記の通りです。

| 関わる団体 | 寄付をする企業 | 寄付を受け取る自治体 | 国 |

| メリット | ・寄付金額の最大90%の税軽減効果がある ・自治体と関係性を作れる ・社会貢献活動のPRができる | ・地方創生事業に使える資金が増える ・企業の優秀な人材に地域創生事業を協力してもらえる | 日本の地方創生が進む |

企業版ふるさと納税は、企業と自治体、日本にとって三方良しの制度となっています。

どんな企業でも税制優遇を受けられる?

青色申告書を出していれば、どんな企業でも企業版ふるさと納税を利用して、税制優遇を受けられます。外国法人も対象です。

物納はできる?

企業版ふるさと納税では、現金以外の物納による寄付もできます。実際に企業が1,000万円分の防災用品を、自治体に物納した事例があります。

企業版ふるさと納税の物納事例についてはこちらの記事をご覧ください。

ただし、支出時に価値を算出できるものである必要があり、内閣府としては推奨していない寄付方法である点には注意してください。

企業版ふるさと納税はいつまで?

企業版ふるさと納税は現状、2024年までと決められていましたが、2025年3月までに延長されました。

ただし、企業が寄付をする原動力となっていることから、再度延長される可能性はあります。

まとめ

企業版ふるさと納税は、寄付金額の最大90%の税軽減効果がある魅力的な節税対策となる制度です。さらに、自治体との関係構築や自社事業の促進、社会貢献活動のPRなど様々なメリットがあります。

ぜひ企業版ふるさと納税を活用して、社会貢献しつつ法人税を安く済ませてください。