NPO法人にインボイス登録は必要なのか、疑問をお持ちではないでしょうか。

結論からいうと、取引先と消費税が発生するやりとりがあるなら、NPO法人でもインボイス登録をするのがおすすめです。

この記事では、NPO法人のインボイス登録の必要性について、取引先を場合分けして解説します。さらに、NPO法人がインボイス登録するメリット・デメリットにも触れるため、ぜひ参考にしてください。

NPO法人のインボイス登録は場合によってするべき

NPO法人のインボイス登録は、場合によってするべきです。

具体的には消費税が発生する取引を行っている場合は、取引先(買い手側)の都合でインボイス登録を求められる可能性があります。

インボイス登録をしていない相手と取引すると、仕入税額控除が適用できません。

よって、消費税の節税のために、取引先(買い手側)が取引をやめてしまう可能性があるのです。

とはいえ、すべての取引でインボイス登録が必要なわけではありません。

取引先ごとにインボイス登録の必要性をまとめると、以下のとおりです。

| 買い手側 | インボイス登録の有無 |

|---|---|

| 一般消費者 | 登録の必要性は低い |

| 事業者 | 登録を求められることがある |

| 自治体 | 登録を求められることがある |

それぞれ詳しく解説します。

一般消費者が取引相手

NPO法人の取引相手が一般消費者の場合、インボイス交付は求められません。

そもそもインボイス登録は、課税事業者との取引が対象だからです。

一般消費者との取引の例を挙げると、以下のようなものがあります。

- イベントでパンやお菓子を製造し、購入者に販売した

- 有料のセミナーを開いた

このような、一般消費者向けの事業をしている場合、インボイス登録の必要性は低いです。

事業者が取引相手

NPO法人の取引相手(買い手側)が事業者の場合、インボイスの登録が必要な可能性があります。

NPO法人側にインボイスの登録がないと、取引先は消費税の税額控除が認められず、納税額が増えてしまうからです。

例えば、パンやお菓子を製造する場合に、原材料の仕入れにかかった消費税などが該当します。

なお、寄付金の受け取りは非課税取引なので、インボイスの受け取りは不要です。

自治体が取引相手

NPO法人の取引相手が自治体の場合、同様にインボイスの登録を求められる可能性があります。

自治体は課税事業者なので、消費税の取引があればインボイスの交付が求められる場合があるからです。

ただし、社会福祉事業は例外です。

例えば、地方公共団体から社会福祉施設の運営委託などは、消費税の非課税取引になるため、インボイスの交付が不要になります。

なお、送迎や洗濯、給食などの一部のサービスは課税取引に該当するので、インボイスの交付が発生する場合があるので注意してください。

インボイス制度とは仕入税額控除を正しく計算するための制度

そもそもインボイス制度とは、仕入税額控除を正しく計算するための制度です。

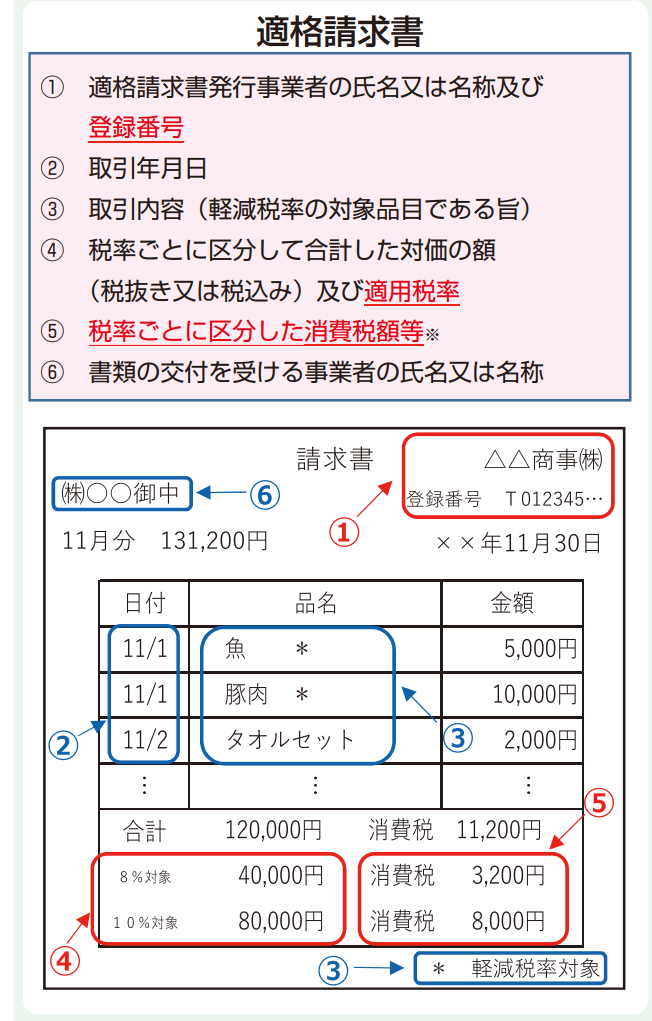

消費税法に基づいて、一定の項目が書かれたインボイス(適格請求書)を発行して取引し、消費税の仕入税額控除額を正しく計算します。

それらのインボイスは、その証拠書類として保存します。

インボイスを使った取引をすれば、事業者から仕入れ段階で支払った消費税を、納付する消費者から控除(仕入税額控除)できます。

例えば、220円(うち消費税20円)で商品を仕入れ、550円(うち消費税50円)で販売したとしましょう。

この場合、仕入れ時に20円の消費税を支払い、販売時に50円の消費税を受け取っているので、差し引きして30円の消費税を本来は収める必要があります。

しかし、仕入れ時の取引先がインボイス登録していないと、20円の消費税を差し引くことができないため、50円の消費税を支払わなければいけなくなるのです。

つまり、課税取引において、正しく消費税を計算して控除するために、インボイス登録している相手と取引したほうがよいということになります。

インボイスを発行するためには、適格請求書発行事業者の登録が必要です。

登録するには、納税地を統轄する税務署長にe-taxもしくは郵送で申請を行いましょう。

NPO法人がインボイス登録するメリットは取引先を確保しやすいこと

NPO法人がインボイス登録するメリットは、取引先を確保しやすいことです。

インボイス登録しているNPO法人との取引なら、消費税の仕入税額控除が認められるのが理由にあります。

仮にインボイス登録していないNPO法人と比べたら、登録しているほうと取引したほうが得です。

同様の理由で、新規の取引先も探しやすくなるでしょう。

なお、相手先が消費税の計算方式で簡易課税制度を選択している場合、インボイスの登録をしていなくても、消費税の納付税額に影響しません。

| 簡易課税制度 ⇒売上げからかかる消費税額から一定の割合を仕入れの消費税額と算出する制度。消費税額の計算を簡易的にできる |

NPO法人がインボイス登録するデメリット

NPO法人がインボイス登録するデメリットは、主に以下のとおりです。

- 消費税の納税義務が発生する

- 帳簿の作成方法が変わる

- 税理士への相談が必要な場合がある

上記のようなデメリットは、収益と人員が少ないNPO法人ほど影響を受けやすい傾向にあります。

デメリットを理解したうえで、インボイス登録するか検討してください。

消費税の納税義務が発生する

インボイス登録をすると、消費税の納税義務が発生してしまいます。

免税事業者のままであれば、消費税の納税が必要ありません。

しかし、インボイス登録して課税事業者になると、消費税の負担が発生し、その分の収益が減少します。

そのためNPO法人として新規開業する場合で、資本金もしくは出資金が1,000万円未満であれば、まずは免税事業者を選択するのもよいでしょう。

請求書の書き方が複雑化する

インボイス登録をすると、一定の要件に沿った請求書を発行しなければいけなくなるため、書き方が複雑化します。

国税庁の資料を元に説明すると、以下の6項目の記載が必要です。

上記のように、税率を分けて記載したり、登録番号を載せたりなど指定の項目を満たすと、インボイスとして認められます。

しかし、少数精鋭で活動しているNPO法人ほど、人員を割かなければならない可能性があり、手間が増えてデメリットといえるでしょう。

税理士への相談が必要な場合がある

インボイスについては消費税納税に関連するため、一般的な内容になりにくく、税理士への個別相談が必要な場合があります。

そのための費用や時間が発生し、本業に多少の支障が出てしまいます。

もし相談先を探すなら、NPO法人に詳しい税理士を検索するか、国税庁のインボイス制度に関する相談窓口一覧を見るのがおすすめです。

NPO法人のインボイス登録は課税取引をする場合があるなら登録しておくのが無難

NPO法人のインボイス登録は、課税事業者の取引先と取引するケースがあるなら、取引先に税負担をかけないためにも登録しておくのが無難です。

とはいえ、一般消費者としか取引しないのであれば、インボイス登録は不要な場合が多いです。

自身の状況とメリット・デメリットを鑑みて、必要であれば早めにインボイス登録の手続きを進めておきましょう。